Opinião

Competitividade da Geração Eólica no Novo Modelo do Setor Elétrico

A aprovação do PLS 232/16 representa importante passo para o aprimoramento regulatório do setor elétrico impondo novos desafios para a indústria eólica no Brasil

- Por Felipe Gonçalves com Thiago Gomes Toledo

Com a aprovação do Projeto de Lei (PLS) 232/16[1], que trata de temas com a liberalização do mercado livre, o fim dos subsídios às fontes incentivadas e a separação entre lastro e energia, a Comissão de Infraestrutura (CI) do Senado deu importante passo na direção do aprimoramento do modelo comercial do setor elétrico brasileiro (SEB).

O projeto, que institui o novo marco regulatório do setor elétrico, estabelece as bases para que este possa absorver, de forma sustentável, a expansão acelerada das fontes renováveis e a revolução tecnológica das redes inteligentes promovendo o empoderamento do consumidor.

No entanto, o PL também altera condições que hoje favorecem a competividade das fontes renováveis. Neste artigo, discutimos como a modernização proposta pelo projeto de lei pode representar novos desafios para a expansão da geração eólica, com riscos para o ritmo de investimentos e impactos na cadeia produtiva.

Evolução da eólica no Brasil

A inserção das eólicas no Brasil veio a reboque da evolução tecnológica decorrente dos compromissos globais de buscar soluções energéticas ambientalmente mais sustentáveis. As políticas públicas para o aperfeiçoamento dessas tecnologias impulsionaram a competitividade de fontes renováveis como a eólica e a solar fotovoltaica.

Dado o avanço tecnológico e a redução dos custos, atualmente essas fontes ocupam um percentual significativo da matriz energética mundial. No Brasil, as reformas institucionais do setor elétrico permitiram o desenvolvimento de políticas de incentivo que levaram a geração eólica a alcançar a segunda posição na matriz elétrica, com mais de 15 GW de capacidade instalada.

Figura 1: Impactos das medidas regulatórias no crescimento da capacidade instalada da fonte eólica no Brasil.

Fonte: FGV Energia, com base no Banco de Informações de Geração (BIG, ANEEL)

Fonte: FGV Energia, com base no Banco de Informações de Geração (BIG, ANEEL)

No modelo atual, o gerador de fontes incentivadas usufrui de vantagens competitivas em relação às fontes convencionais devido a uma “quasi“ reserva de mercado para essas fontes no mercado livre. Já no mercado regulado, os benefícios para essas fontes estão associados aos mecanismos de contratação nos leilões com oportunidades de mitigação de riscos (energia de reserva, contratos por disponibilidade, entre outras) e a desobrigação de compensação pelos reforços no sistema elétrico demandados por essas fontes, em geral intermitentes e com pouca inércia[2].

Importante observar que, de fato, as políticas adotadas elevaram a qualidade e a competitividade dos projetos eólicos no Brasil.

Estudo da EPE (2018)[3] ressalta o decréscimo no custo dos investimentos em consequência da evolução tecnológica e da redução no tempo médio de implantação dos parques. Destacam-se as revoluções tecnológicas relativas ao incremento das médias de potência nominal das turbinas, diâmetro do rotor e altura do cubo.

Do mesmo modo, a previsão do prazo de montagem das torres e dos aerogeradores foi reduzida de 13 meses, nos leilões de 2007 e 2008, para aproximadamente 4 meses nos certames mais recentes. Essa redução de prazo viabiliza a geração de energia livre de obrigações contratuais, permitindo receitas extraordinárias e uma maior rentabilidade dos projetos.

O preço médio de oferta de energia eólica nos leilões reflete tais ganhos de competitividade. A curva mostra uma redução significativa, de um preço médio de R$246/MWh[4] no leilão de 2009, para os atuais R$99/MWh alcançados no 30º leilão de energia nova em 2019.

Figura 2: Potência eólica instalada e Preço médio de venda por leilão ajustado ao IPCA.

Fonte: FGV Energia, com base em dados da CCEE

Fonte: FGV Energia, com base em dados da CCEE

Ainda sobre os impactos da política de incentivos, esta promoveu a criação de uma indústria nacional de produção de equipamentos e insumos, além da formação de uma cadeia de fornecedores de serviços de desenvolvimento, construção, operação e manutenção de parques eólicos, com inestimáveis impactos socioeconômicos no âmbito dos estados e da união.

Diante de um conjunto tão positivo de resultados é razoável que a possível perda de competitividade, em consequência de alterações no modelo comercial, seja percebida como ameaça por agentes e demais beneficiários desse segmento.

Substituição dos subsídios

O impacto mais contundente do PL no setor eólico certamente está na substituição dos subsídios relativos aos descontos nas tarifas de uso dos sistemas de transmissão (TUST) e de distribuição (TUSD), pela valoração dos benefícios ambientais inerentes às fontes de energia com baixa emissão de gases de efeito estufa.

Segundo o texto aprovado pela CI, o plano para a valorização dos benefícios ambientais deverá ser implementado pelo Poder Executivo em até 12 (doze) meses após a promulgação da Lei, e poderá envolver instrumentos de compensação para as fontes de geração de baixa emissão de gases de efeito estufa, paga pelos empreendimentos com elevada emissão desses gases.

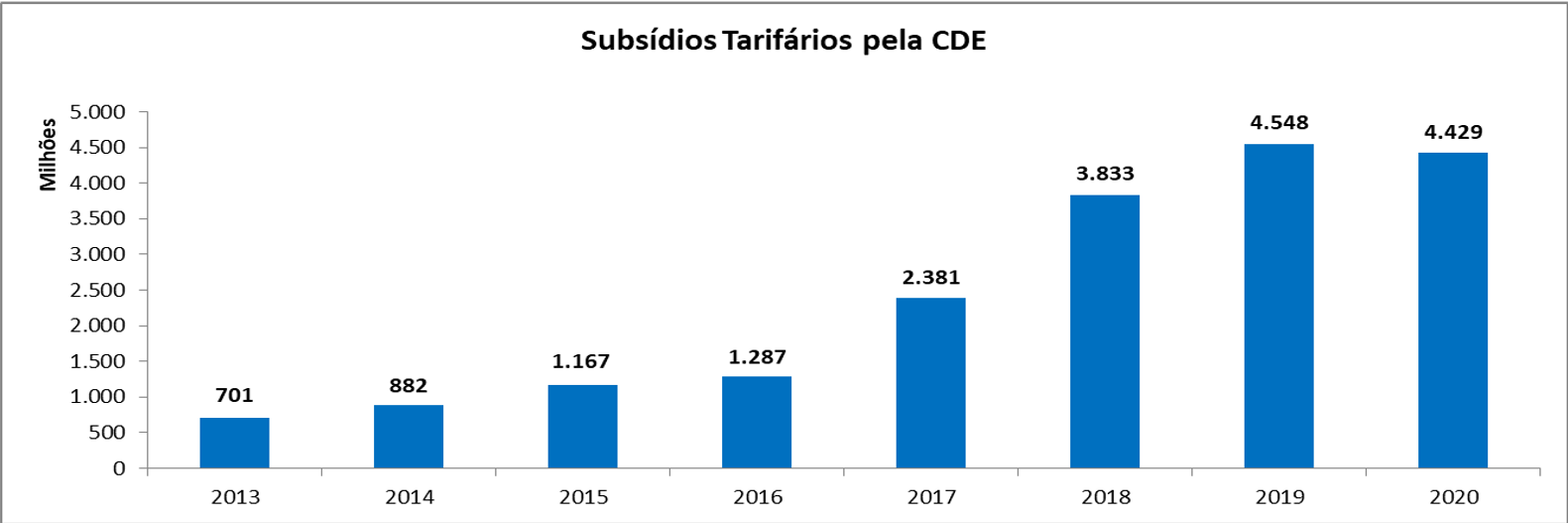

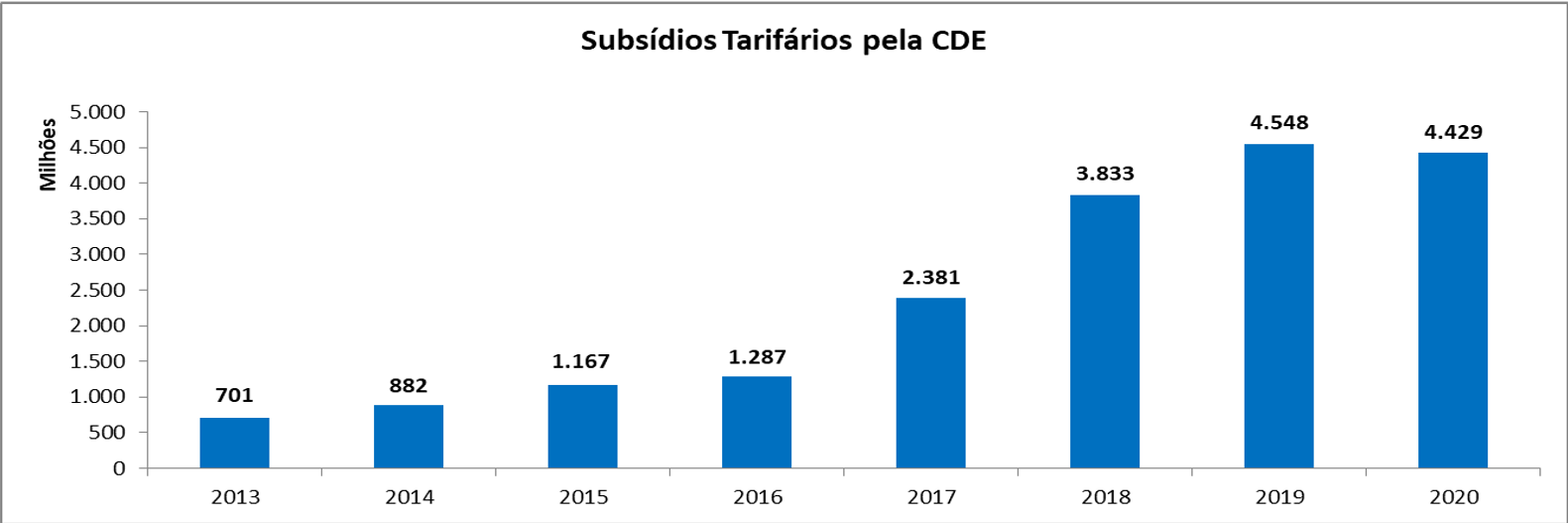

Os descontos na TUST e TUSD que beneficiam geradores e consumidores de fontes incentivadas, respondem atualmente pela segunda maior despesa da Conta de Desenvolvimento Energético (CDE). Os subsídios com essas fontes, pagos na maior parte pelos consumidores, superam os gastos com programas sociais (como o Luz para Todos e o de atendimento aos consumidores de baixa renda), além daqueles direcionados a beneficiários rurais, da irrigação e aquicultura.

Dados do ME[5] mostram que os valores desse subsídio acompanharam a crescente curva de capacidade instalada da geração eólica, que hoje estima beneficiar-se com cerca de R$ 3,7 bi, ou aproximadamente 85% dos R$ 3,4 bi orçados pela CDE para 2020.

Figura 3: Subsídios tarifários nas contas Distribuição e Transmissão compensados pela CDE

Fonte: FGV Energia, com base em dados da ANEEL

Fonte: FGV Energia, com base em dados da ANEEL

Divisão de lastro e energia

Outra alteração do modelo comercial proposta pelo PL é a separação dos contratos de lastro e energia, permitindo que os custos para o provimento de confiabilidade e adequabilidade sistêmica sejam rateados de forma isonômica entre os ambientes de contratação livre (ACL) e regulado (ACR).

No atual modelo, os contratos firmados no ACR remuneram conjuntamente a energia e os atributos de segurança que os empreendimentos contratados entregam ao sistema como um todo. Não obstante, novos mecanismos de financiamento como PLD de suporte[6] e debêntures incentivadas[7] têm majorado a participação dos empreendimentos eólicos no mercado livre em detrimento do regulado.

Adicionalmente, com a separação dos contratos de lastro, atributos como flexibilidade de despacho e capacidade de atendimento à demanda máxima instantânea (potência) serão valorados, reduzindo a competitividade de fontes renováveis como a solar e eólica, ineficientes nesses quesitos.

Sinal locacional na TUST e TUSD

O PL também prevê que as tarifas de remuneração da rede de transmissão e distribuição (TUST e TUSD) ampliem o uso do sinal locacional, conferindo maior racionalidade econômica na concorrência entre as fontes.

Visto a prevalência da geração eólica nas regiões Nordeste e Sul e a disponibilidade dos parques fora dos centros urbanos, esta proposta pode indicar aumento nas tarifas para essa fonte.

PLD Horário

Sobre a aplicação do PLD horário na dimensão comercial, destaca-se o risco de perda de receita de parques localizados no interior da região Nordeste. O histórico de geração de plantas eólicas no sul da Bahia, por exemplo, tem maior relevância no período noturno, apresentando PLD em patamares menores.

Ademais, outras questões referentes à volatilidade, Encargos de Energia de Reserva (EER) e de Serviço de Sistema (EES) também precisam ser revisitados para uma avaliação mais acurada para avaliação dos impactos do preço horário.

Impactos na expansão

O PDE 2029 (EPE, 2020) projeta a expansão da capacidade instalada de usinas eólicas dos atuais 15,3 GW para aproximadamente 40 GW. Com base nesses números, estima-se[8] um volume de investimentos no setor de energia eólica na ordem de R$ 150 bilhões na próxima década.

Figura 4: Expansão da fonte eólica no SIN

Fonte: FGV Energia, com base nos dados do BIG (ANEEL) e do PDE 2029 (EPE)

Fonte: FGV Energia, com base nos dados do BIG (ANEEL) e do PDE 2029 (EPE)

Empreendedores de projetos eólicos têm observado com cautela os impactos dos novos desafios impostos pela modernização proposta pelo PL. Buscam avaliar se os ganhos de competitividade alcançados por meio das políticas implementadas nas últimas décadas serão capazes de manter a atratividade dos investimentos.

Conclusão

Os aprimoramentos no modelo comercial, aprovados pela CI do Senado, eliminam distorções na alocação dos riscos e promovem a isonomia entre os mercados livre e regulado. São elementos importantes para a sustentabilidade do SEB diante dos novos modelos de negócios que nascem com a evolução das fontes, a descentralização e a digitalização do setor.

Apesar disso, alguns impactos decorrentes da sua aplicação são esperados e é importante que se avalie a adequação das políticas públicas acomodando o passo da expansão das fontes renováveis, peça fundamental para atendimento dos compromissos globais de preservação do ambiente.

Há espaço para que esse processo seja conduzido de forma racional, garantindo a continuidade da expansão da geração eólica, a sobrevivência da cadeia nacional de componentes e serviços e suas consequentes externalidades socioeconômicas.

[1] O texto da PLS 232/2016 ainda deverá passar por um turno suplementar de votação na comissão.

[2] Conforme apresentado no Relatório do GT da Modernização do Setor Elétrico - Portaria MME nº 187/2019.

[3] NT_EPE-DEE-NT-041_2018

[4] Preços atualizados pelo IPCA, ano base 2019.

[5] Boletim mensal sobre os Subsídios da União, produzido pela Secretaria de Avaliação, Planejamento, Energia e Loteria (SECAP) do Ministério da Economia.

[6] Representa o risco pelo qual o banco está disposto a correr no longo prazo pela energia não contratada de um empreendimento greenfield.

[7] As debêntures incentivadas foram criadas em 2011 com o objetivo de estimular o investimento em infraestrutura no Brasil. Por financiarem projetos nessa área, sua remuneração fica isenta de imposto de renda.

[8] Inclui custos de operação. Elaboração própria com base na premissa de custo de investimento médio de R$ 5.000 por quilowatt instalado (R$/kW), consideradas no Plano Decenal de Expansão – PDE 2029 (EPE, 2020)

Felipe Gonçalves é Superintendente de Ensino e P&D da FGV Energia. Engenheiro de Produção, Doutorando em Sistemas Computacionais e Mestre em Engenharia de Produção pela COPPE/UFRJ. Com 18 anos de experiência na gestão de operações, otimização de sistemas produtivos e planejamento estratégico organizacional. No Operador Nacional do Sistema Elétrico ONS, atuou na coordenação de projetos de inteligência de negócios, automação e implementação de processos ligados aos Procedimentos de Redes. Seus interesses de pesquisa incluem: Economia da Energia e Data Science aplicada ao Planejamento Energético.

Felipe Gonçalves é Superintendente de Ensino e P&D da FGV Energia. Engenheiro de Produção, Doutorando em Sistemas Computacionais e Mestre em Engenharia de Produção pela COPPE/UFRJ. Com 18 anos de experiência na gestão de operações, otimização de sistemas produtivos e planejamento estratégico organizacional. No Operador Nacional do Sistema Elétrico ONS, atuou na coordenação de projetos de inteligência de negócios, automação e implementação de processos ligados aos Procedimentos de Redes. Seus interesses de pesquisa incluem: Economia da Energia e Data Science aplicada ao Planejamento Energético.

Thiago Gomes Toledo é Pós-graduado em Finanças pelo COPPEAD/UFRJ e Engenheiro de Produção pela Faculdade de Economia e Finanças (IBMEC), com linha de pesquisa em estudo de viabilidade econômica de energia solar fotovoltaica no setor industrial. Possui experiência profissional como estagiário em suprimentos na Vale S.A, planejamento financeiro na Coca Cola Andina e trainee na Maca Mining Australia. Como pesquisador da FGV Energia participa em projetos de cunho econômico-financeiro do setor de Óleo & Gás e Renováveis, e no desenvolvimento de produtos de dados na análise de mercados do setor energético.

Thiago Gomes Toledo é Pós-graduado em Finanças pelo COPPEAD/UFRJ e Engenheiro de Produção pela Faculdade de Economia e Finanças (IBMEC), com linha de pesquisa em estudo de viabilidade econômica de energia solar fotovoltaica no setor industrial. Possui experiência profissional como estagiário em suprimentos na Vale S.A, planejamento financeiro na Coca Cola Andina e trainee na Maca Mining Australia. Como pesquisador da FGV Energia participa em projetos de cunho econômico-financeiro do setor de Óleo & Gás e Renováveis, e no desenvolvimento de produtos de dados na análise de mercados do setor energético.